Πόσο κοστίζουν οι συναλλαγές μας με τις τράπεζες. Οι προμήθειες για λογαριασμούς, δάνεια και κάρτες.

Προμήθειες – «φωτιά» σε μία σειρά από συναλλαγές που πραγματοποιούνται όχι μόνο στα γκισέ, αλλά και μέσω internet/mobile banking, συνεχίζουν να επιβάλλουν οι τράπεζες, προκαλώντας την αντίδραση, τόσο των νοικοκυριών και των επιχειρήσεων, όσο και της κυβέρνησης.

Παρά το γεγονός ότι σύσσωμο το χρηματοπιστωτικό σύστημα είδε τα έσοδα από προμήθειες να καταγράφουν νέο ιστορικό υψηλό το γ’ τρίμηνο του 2022, ξεπερνώντας το 1,3 δισ. ευρώ σε επίπεδο 9μηνου, εντούτοις, όπως όλα δείχνουν, το πολιτικό τελεσίγραφο για μείωση των ποσών που χρεώνουν σε συγκεκριμένες εργασίες θα μείνει αναπάντητο, αφού, σύμφωνα με αρμόδια τραπεζικά στελέχη, τα όποια περιθώρια παρεμβάσεων από πλευράς των «4» είναι μάλλον μικρά.

Πιο αναλυτικά, όπως προκύπτει από τα αποτελέσματα 9μήνου του 2022, τα καθαρά έσοδα από προμήθειες διαμορφώθηκαν ως εξής:

–Στα 395 εκατ. ευρώ για την Eurobank (139 εκατ. ευρώ το γ’ τρίμηνο του 2022), κυρίως λόγω των εσόδων από τις χορηγήσεις, τις εργασίες του δικτύου και τις υπηρεσίες καρτών.

-Στα 366 εκατ. ευρώ για την Τράπεζα Πειραιώς, εκ των οποίων τα 128 εκατ. ευρώ αφορούσαν στο γ’ τρίμηνο. Βασικοί συντελεστές της αύξησης ήταν η νέα δανειακή παραγωγή, η επενδυτική τραπεζική, τα έσοδα από κίνηση κεφαλαίων, οι προμήθειες συναλλάγματος και τα έσοδα από πιστωτικές κάρτες.

-Στα 298,2 εκατ. ευρώ για την Alpha Bank, εκ των οποίων τα 92,9 εκατ. ευρώ το διάστημα Ιουλίου – Σεπτεμβρίου 2022, ως απόρροια της αύξησης των προμηθειών πιστωτικών καρτών και πληρωμών, καθώς και της αύξησης των χορηγήσεων δανείων και τέλος,

-Στα 259 εκατ. ευρώ (88 εκατ. ευρώ το γ’ τρίμηνο) για την Εθνική Τράπεζα, αντανακλώντας τις ισχυρές τάσεις στον όγκο συναλλαγών στον τομέα των καρτών, των πληρωμών και της χρηματοδότησης εμπορικών συναλλαγών (trade finance), καθώς και την ενίσχυση των προμηθειών από επενδυτικά προϊόντα.

Στο πλαίσιο αυτό, η κυβέρνηση, διά στόματος του υπουργού Οικονομικών, κ. Χρήστου Σταικούρα, ζήτησε από τις τράπεζες να μειώσουν τις προμήθειες που «κρατούν» σε 12 συναλλαγές, μεταξύ των οποίων, στις πληρωμές λογαριασμών (ΔΕΚΟ, κινητής τηλεφωνίας κ.λπ.).

Αυτές, όπως προκύπτει από τα τιμολόγια των τεσσάρων συστημικών Ομίλων που συγκέντρωσε το newmoney, ξεκινούν από το ένα ευρώ έως και τα τρία ευρώ/συναλλαγή για όποιον επιλέγει τα γκισέ – είτε με χρέωση λογαριασμού είτε με μετρητά – και από το 0,15 ευρώ έως και 2,50 ευρώ σε περίπτωση χρήσης internet/mobile/phone banking.

Όσον αφορά στις πληρωμές μέσω ATMs, το κόστος ενδέχεται να φτάσει έως και το ένα ευρώ/συναλλαγή. Όσο κι αν τα ποσά φαντάζουν μικρά, αθροιστικά και σε συνδυασμό με την τρέχουσα οικονομική κατάσταση, συνιστούν ένα υπολογίσιμο κόστος για τα νοικοκυριά και τις επιχειρήσεις.

Υπενθυμίζεται πως, σύμφωνα με έρευνα της Intrum, το 64% των Ελλήνων αναμένει ότι δεν θα είναι σε θέση να πληρώσει τους λογαριασμούς κοινής ωφέλειας τουλάχιστον μία φορά το επόμενο έτος (29 μονάδες υψηλότερα από τον ευρωπαϊκό μέσο όρο), ενώ ένας στους δύο παραδέχεται πως τον τελευταίο χρόνο έχει «προσπεράσει» κάποιο λογαριασμό, όταν το αντίστοιχο ποσοστό των Ευρωπαίων είναι μόλις 29%.

Στην περίπτωση των εμβασμάτων, η μέση προμήθεια υπολογίζεται στα τρία ευρώ, ενώ πέριξ των πέντε ευρώ – για ποσά από ένα έως και 12.500 ευρώ – είναι το κόστος για τις άμεσες πληρωμές, δηλαδή για την ταχεία μεταφορά χρημάτων, η οποία είναι σχεδόν δωρεάν στις περισσότερες ευρωπαϊκές χώρες. Στο πλαίσιο αυτό, επίκειται η υπογραφή ενός Κανονισμού, βάσει του οποίου όλα τα κράτη – μέλη της ΕΕ θα είναι υποχρεωμένα να εφαρμόζουν ενιαία τιμολογιακή πολιτική.

Αναφορικά με τις κάρτες, οι χρεώσεις για τις οποίες βρέθηκαν, επίσης, στο επίκεντρο της κριτικής από πλευράς του οικονομικού επιτελείου, οι μεν, χρεωστικές επιβαρύνονται με επιπλέον έξοδα για την επανέκδοση κατόπιν απώλειας (στα έξι ευρώ κατά μέσο όρο) ή την επανέκδοση PIN, ενώ σε κάποιες τράπεζες συνεχίζει να ισχύει η χρέωση για την ερώτηση υπολοίπου σε ΑΤΜ τρίτων εντός/εκτός Ευρωζώνης ιδρυμάτων και οι δε, πιστωτικές έχουν συνδρομή που κυμαίνεται στα 30 ευρώ και επιβάρυνση υπέρβασης πιστωτικού ορίου πέριξ των πέντε ευρώ.

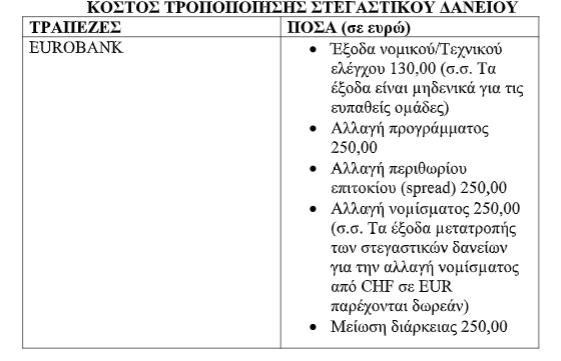

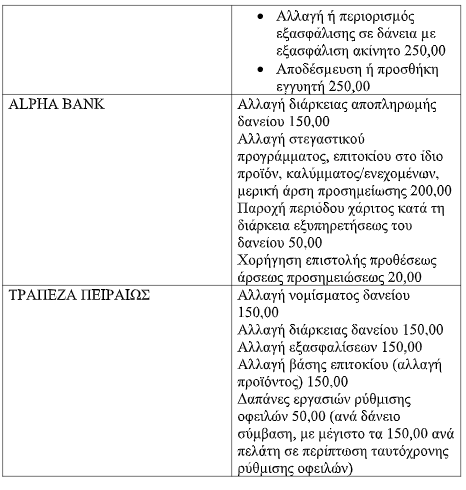

Την ίδια στιγμή, βαθιά το χέρι στην τσέπη καλούνται να βάλουν από την πλευρά τους και οι δανειολήπτες που επιθυμούν – κυρίως για οικονομικούς λόγους – να αλλάξουν τους όρους σύμβασης του στεγαστικού τους.

Πιο αναλυτικά, οι προμήθειες που επιβάλλονται σε μία σειρά από αιτήματα, όπως η αλλαγή της διάρκειας αποπληρωμής, η μερική άρση της προσημείωσης ή η παροχή περιόδου χάριτος κατά τη διάρκεια εξυπηρετήσεως του δανείου, ξεκινούν από τα 50 ευρώ, για να φτάσουν ακόμη και πάνω από τα 250 ευρώ.

Συνολικά, η κυβέρνηση ζήτησε την αξιολόγηση των εξής προμηθειών:

1. Εισερχόμενου εμβάσματος.

2. Εξερχόμενου εμβάσματος (χρέωση για μεταφορά χρημάτων από το λογαριασμό μίας τράπεζας σε λογαριασμό άλλης τράπεζας εσωτερικού).

3. Αποστολής χρημάτων (έμβασμα) σε τράπεζες εκτός ευρωζώνης.

4. Ανάληψης μετρητών από ΑΤΜ άλλης τράπεζας.

5. Συνδρομής πιστωτικής κάρτας.

6. Επανέκδοσης χρεωστικής/πιστωτικής κάρτας λόγω λήξης και λόγω κλοπής, απώλειας ή φθοράς.

7. Πληρωμή λογαριασμών (ΔΕΚΟ, κινητής τηλεφωνίας κ.λπ.).

8. Έκδοσης αντιγράφων κίνησης λογαριασμών/δανείων/πιστωτικών

καρτών.

9. Αξιολόγησης αιτημάτων δανείων.

10. Νομικού και τεχνικού ελέγχου αιτημάτων δανείων.

11. Συναλλαγών με πιστωτικές κάρτες στο εξωτερικό (επιβάρυνση για τη

μετατροπή συναλλαγών εξωτερικού σε ευρώ).

12. Αγοράς χρεογράφων του Ελληνικού Δημοσίου.

Τράπεζες:

Από 0,30 μέχρι και 100 ευρώ!

Χρεώσεις ισχύουν για συναλλαγές όπως η ανάληψη μετρητών σε ΑΤΜ άλλης τράπεζας που επιβαρύνεται κοντά στα 2,5 ευρώ, η πληρωμή λογαριασμών ενέργειας ή τηλεφωνίας που επιβαρύνεται με 30-40 λεπτά, η ανανέωση της χρεωστικής κάρτας κάθε φορά που λήγει και η οποία επιβαρύνεται με 5 ή 6 ευρώ, ενώ η συνδρομή της πιστωτικής κάρτας έχει επανέλθει ως κόστος και ξεκινάει από 25 ευρώ φθάνοντας έως και τα 100 ευρώ εάν πρόκειται για κάρτα με αυξημένα προνόμια.

Στις συναλλαγές με χώρες του εξωτερικού η πιο διαδεδομένη και ακριβή συναλλαγή είναι η αποστολή χρημάτων σε τράπεζα εκτός Ευρωζώνης, συνήθως τη Μεγάλη Βρετανία, που επιβαρύνεται με κόστος μετατροπής συναλλάγματος, αλλά και προμήθεια συναλλάγματος. Το κόστος μετατροπής συναλλάγματος διαμορφώνεται στο 2% περίπου του ποσού που μεταφέρεται, ενώ η προμήθεια συναλλάγματος διαμορφώνεται στο 1 τοις χιλίοις του ποσού, με ελάχιστο όμως τα 5 ευρώ και μέγιστο τα 30 ευρώ, καθιστώντας την αποστολή χρημάτων ιδιαίτερα δαπανηρή υπόθεση για γονείς και επαγγελματίες που συναλλάσσονται με χώρες όπως η Μεγάλη Βρετανία.

Χρέωση υπάρχει και για τη μεταφορά από τον λογαριασμό μιας τράπεζας σε έναν άλλο λογαριασμό άλλης τράπεζας εντός της ίδιας χώρας αλλά και σε τράπεζα της Ευρωζώνης. Η μέση προμήθεια έχει υπολογιστεί ότι διαμορφώνεται στα 3 ευρώ περίπου ανάλογα με την τιμολογιακή πολιτική κάθε τράπεζας και η συναλλαγή εκτελείται από 1 έως και 3 ημέρες, ενώ μεταξύ 4-5 ευρώ είναι η προμήθεια για τις άμεσες πληρωμές, δηλαδή για την ταχεία μεταφορά χρημάτων, η οποία είναι σχεδόν δωρεάν στις περισσότερες ευρωπαϊκές χώρες.

Πηγή: xristika.gr